年収の壁

届け出をする

その他

対象となる人

パートやアルバイトで働く人、その扶養者

内容

目次

1. 年収の壁とは

2. 所得税に関わる壁(103万円、150万円、201万円)

3. 社会保険に関わる壁(106万円、130万円)

4. 103万円、106万円の壁の見直し

1. 年収の壁とは

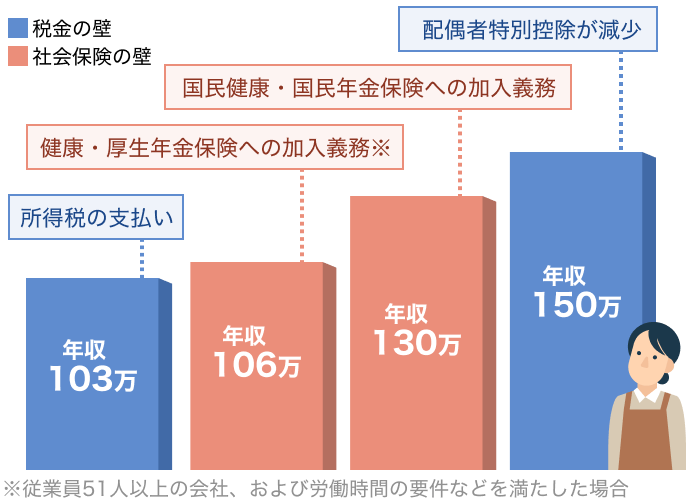

「年収の壁」とは、それを超えると、税金や社会保険料の負担が生じる一定の年収額の境目のことです。

主に話題となるものには「所得税に関わる壁」と「社会保険に関わる壁」の2種類があります。

103万円・106万円・130万円・150万円とさまざまな「年収の壁」があり、壁となる年収を超えると本人に税金や社会保険料が発生したり、扶養者(配偶者・親)の所得税の控除が適用されなくなります。

そのため、その付近の収入で働くパートやアルバイトの人は、手取りが減少したり、扶養者(配偶者・親)の税負担が増えたりしないように、働く時間を調整して年収を抑えている場合もあります。

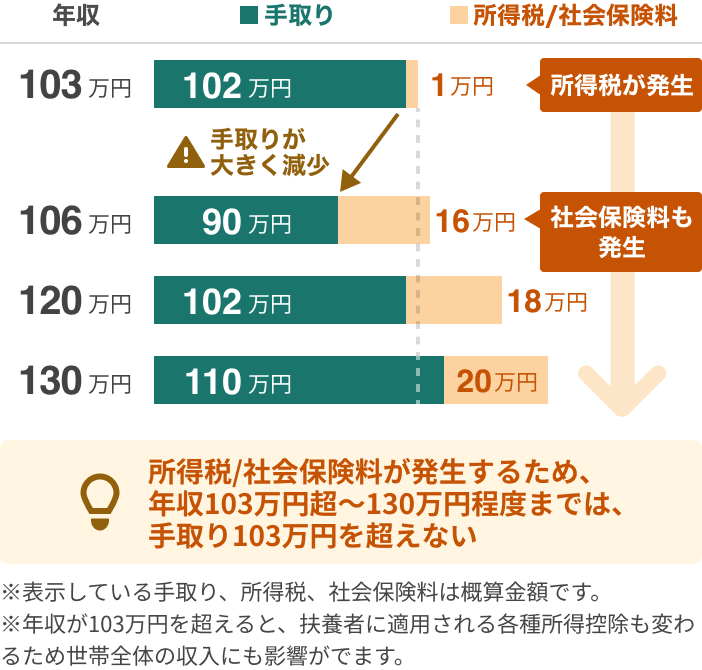

働く本人の手取りが一時的に減少する例

従業員51人以上の会社で配偶者の扶養内で働く人の場合

現在(2025年6月時点)、「103万円の壁」は控除額の引き上げ、「106万円の壁」は撤廃がそれぞれ予定されています。詳しくは、「4. 103万円、106万円の壁の見直し」をご確認ください。

2. 所得税に関わる壁

| 働く本人 | 扶養者(配偶者、親) | |

|---|---|---|

| 103万円の壁 | 所得税が発生 | 「配偶者特別控除」が適用される 「特定扶養控除」の適用がなくなる |

| 150万円の壁 | 所得税かかる | 「配偶者特別控除」の控除額が段階的に減額される |

| 201万円の壁 | 所得税かかる | 「配偶者特別控除」の適用がなくなる |

103万円の壁

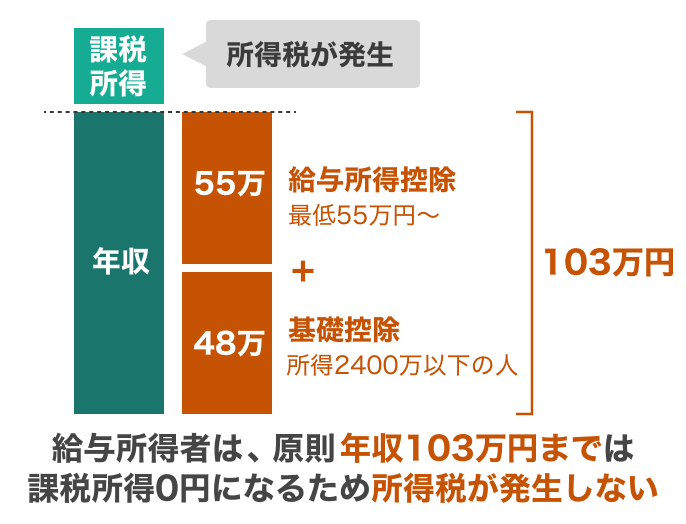

103万円は、会社などから給料をもらって働く給与所得者に所得税が発生する境目となる年収です。所得税は、1年間の給与収入から給与所得控除と基礎控除を差し引いたあとの「課税所得」に対して所得税を計算します。

この2つの控除額の合計が103万円になるため、1年間の給与収入が103万円までであれば所得税は発生しません。

103万円を超えると、超えた分の「課税所得」に対して所得税が発生します(所得税と併せて復興特別所得税も発生)。詳しくは、所得税のページをご確認ください。

103万円を超えると扶養者(配偶者・親)に適用される「配偶者控除」「配偶者特別控除」「特定扶養控除」にも影響があります。

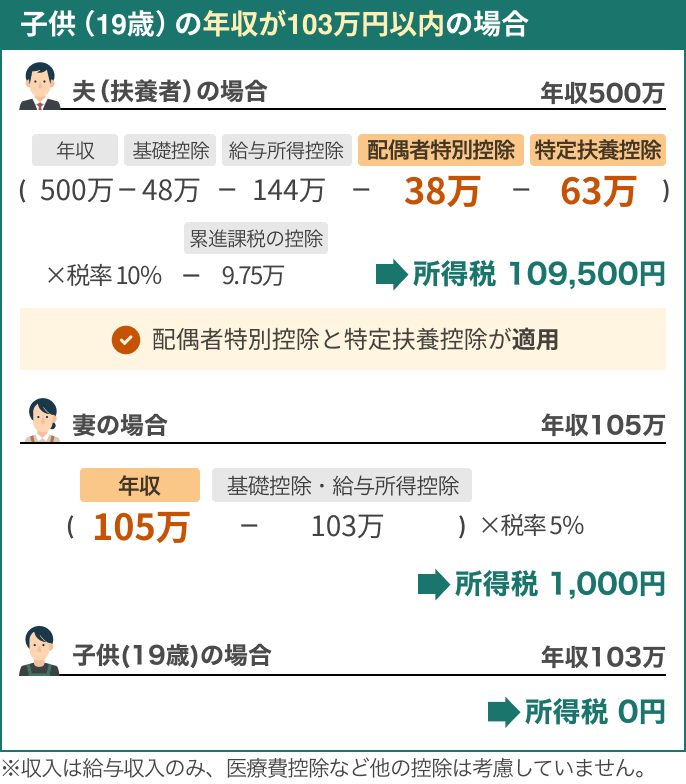

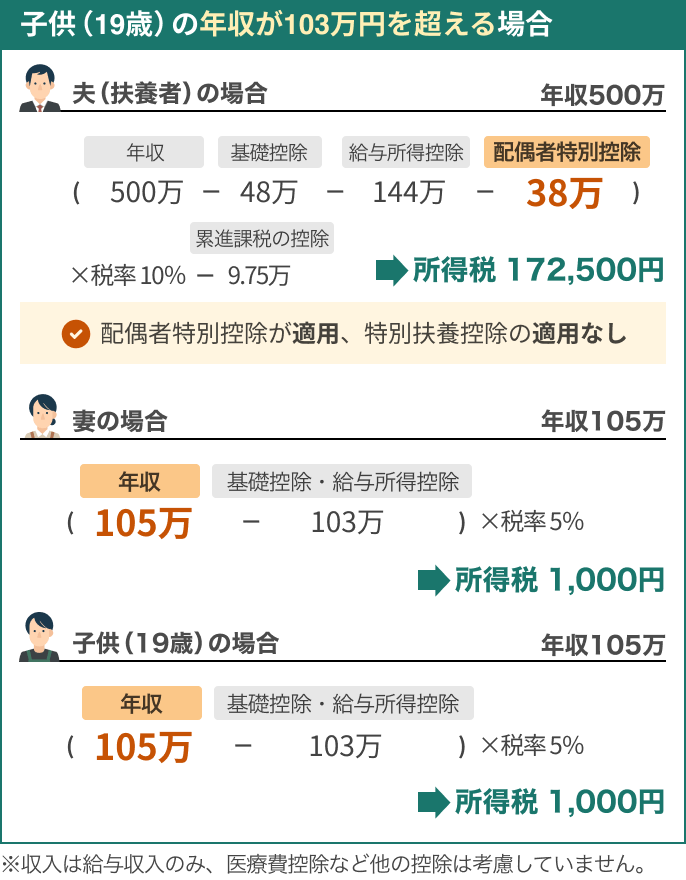

パートなどで働く人がいる世帯への影響

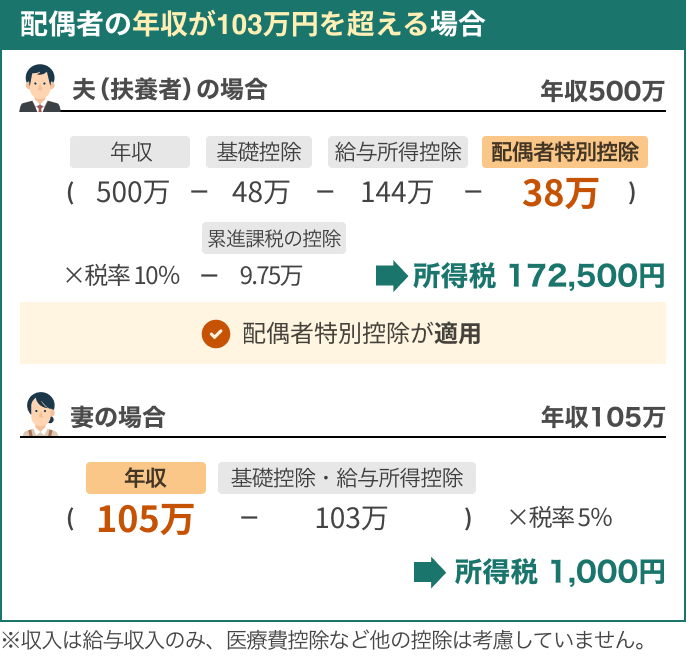

夫や妻の扶養に入っている人がパートなどで働く場合、1年間の給与収入が103万円以下までは、扶養者(納税者)に配偶者控除が適用されます。103万円を超えると配偶者特別控除に切り替わります。

控除額(満額38万円)は、控除を受ける扶養者(納税者)本人の合計所得金額などにより異なります。詳しくは、国税庁「No.1191 配偶者控除」または国税庁「No.1195 配偶者特別控除」をご確認ください。

累進課税については、所得税のページの「3. 所得税額の計算と税率」をご確認ください。

アルバイトで働く子供がいる世帯への影響

アルバイトで働く子供が19歳以上23歳未満の場合、1年間の給与年収103万円以下までは、扶養者(親)に特定扶養控除(控除額63万円)が適用されます。

103万円を超えると本人に所得税が発生し、税制上の扶養からも外れ、特定扶養控除は適用されなくなるため親の税負担が増えます。

詳しくは、国税庁「No.1180 扶養控除」をご確認ください。

150万円・201万円の壁

夫や妻の扶養に入っていてパートなどで働く人の扶養者(納税者)が受けられる配偶者特別控除の控除額(満額38万円)は、配偶者の合計所得金額などに応じて異なります。

パートなどで働く人の1年間の給与収入が150万円を超えると、配偶者特別控除の控除額は段階的に減額されます。201万円を超えると、配偶者特別控除を受けられなくなります。詳しくは、国税庁「No.1195 配偶者特別控除」ご確認ください。

※1年間の給与収入が106万円を超えているため、一定の条件を満たす場合は社会保険料も発生します。詳しくは、「3. 社会保険に関わる壁」をご確認ください。

3. 社会保険に関わる壁

| 勤め先 | 要件 | 加入する保険制度 | |

|---|---|---|---|

| 106万円の壁 | 従業員51人以上 | 労働時間 週20時間以上など | 厚生年金保険 健康保険 |

| 130万円の壁 | 上記以外 | ‐ | 国民年金保険 国民健康保険 |

106万円の壁

106万円は、健康保険や厚生年金保険の加入義務が発生する境目となる年収です。

パートなどで働く人への影響

従業員51人以上の会社でパートなどで働く場合、1年間の給与収入が106万円を超えると(月額:8.8万円以上)、配偶者の社会保険の扶養から外れ、勤め先の厚生年金や健康保険に加入します。保険料(事業主と折半)が発生するため手取り収入が減ります。

厚生年金や健康保険の詳細や手取り収入の試算については、厚生労働省「社会保険適用拡大特設サイト」をご確認ください。

アルバイトで働く人への影響

親の扶養内でアルバイトで働く人(学生など)は、親が加入する社会保険(厚生年金・健康保険)に加入したままとなるため106万円の壁の影響はありません。

130万円の壁

130万円は、国民年金や国民健康保険の加入義務が発生する境目となる年収です。

従業員50人以下の会社などでパートやアルバイトで働く場合、1年間の給与年収が130万円を超えると、配偶者や親の社会保険の扶養から外れ、国民年金や国民健康保険に加入します。保険料は自己負担となります。

「106万円・130万円の壁」の支援対策

政府は「106万円の壁」や「130万円の壁」を超えても手取りを減らさない取り組みを行った企業を支援しています。

詳しくは、児童手当や給付金 最新情報まとめページをご確認ください。

4. 103万円、106万円の壁の見直し

「103万円の壁」は控除額の引き上げ、「106万円の壁」は撤廃がそれぞれ予定されています。(2025年6月時点)

103万円の壁の引き上げ

- 基礎控除と給与所得控除の合計103万円

年収200万以下の場合、160万円に引き上げる予定

【基礎控除の控除額】 年収200万円以下:48万円→95万円に引き上げ(恒久的) 年収200万円超~850万円以下:年収に応じて3段階で上乗せして引き上げ(2025・2026年度※)

※2027年度以降は、年収200万円超~2,545万円以下では一律48万円→58万円になる予定

【給与所得控除の控除額】 55万円→65万に引き上げる

- 特定扶養控除の年収要件103万円

150万円に引き上げる方針

これらが引き上げられると、所得税の発生や親の特定扶養控除がなくなるのを気にしていた方も働く時間を増やすことができます。また、対象となる年収の方や扶養者の方の減税につながります。

106万円の壁の撤廃

会社員などの扶養にはいって働く人を対象とした社会保険の加入要件を撤廃する方向で調整されています。撤廃されると、週の労働時間20時間以上であれば、年収を問わず勤め先の健康保険や厚生年金保険に加入することになります。

-

勤め先の企業規模要件 2027年10月に現行の「51人以上」から「36人以上」に緩和、段階的な引き下げを行ったのち2035年10月に撤廃予定

-

年収要件 「年収106万円以上」の年収要件を、関連する法律の公布から3年以内に撤廃予定

社会保険への加入は、傷病手当金や出産手当金を受けられたり、将来もらえる年金が増えるメリットがある反面、保険料の自己負担によって手取り収入は減少します。そのため、年収156万円未満を対象に会社側の保険料の負担割合を特例的に増やせる仕組みが検討されています。