不動産取得税

引越し・住まい

その他

対象となる人

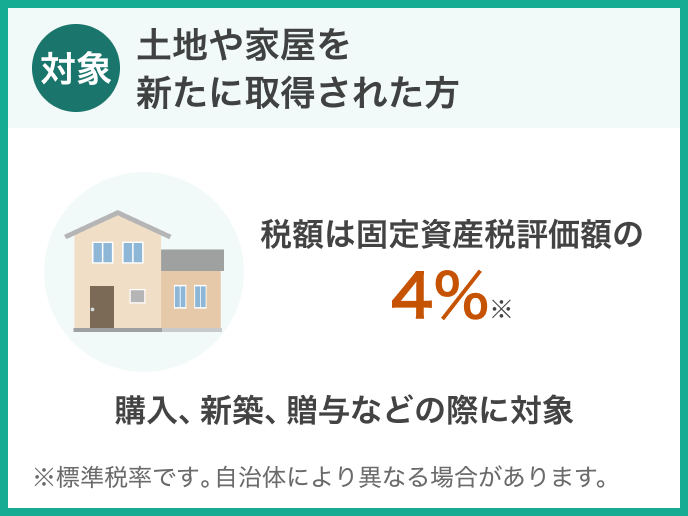

土地や家屋を購入したり贈与を受けた際や、新たに建築した際などに一度だけ課税されます。取得に関して、有償・無償、登記の有無などによらず課税対象となります。ただし、相続による取得の場合は非対象です。

内容

不動産取得税とは

不動産取得税とは、土地や家屋などの不動産を新たに取得した際に一度だけ課税される地方税(都道府県税)です。相続の場合を除き、購入、新築、贈与など取得の経緯によらず対象となります。税額は、土地や家屋の「評価額」に税率を掛けて算出されます。

不動産取得税は、一定の条件を満たす住宅や土地について軽減措置の対象となる場合があり、適用を受けるには、申告が必要となります。 住宅ローンを利用して不動産を取得し所得税額からの控除を受ける場合を除いて、確定申告は不要です。

税額について

税額は、土地や家屋の評価額に相当する課税標準額に税率を掛けて算出されます。

税率について

法律上の標準税率は4%とされています。ただし、2024年3月31日までに取得した土地と住宅用の家屋の場合は、3%に軽減されています。

課税標準額について

課税標準額は、実際に土地や家屋を購入した際の金額ではなく、土地や家屋の価値として国や自治体の基準によって評価された金額です。固定資産税でも同様の評価額が用いられるため、固定資産税評価額と呼ばれる場合もあります。

不動産取得税が課税されない場合

不動産取得税が課税されない代表的なケースには、以下のようなものがあります。

-

相続によって不動産を取得した場合

-

学校法人などが、教育の場として不動産を取得した場合

-

不動産取得税の課税標準となる額が、土地は10万円、新築・増築・改築の家屋は23万、その他売買等で取得した家屋が12万円に満たない場合

軽減措置について

不動産取得税の軽減措置は、住宅に対する軽減と土地に対する軽減があります。 住宅に対する軽減は、対象の建物が新築か中古かによって、控除額が異なります。いずれも、2024年3月31日までに取得した不動産が対象となります。

新築住宅に関連した軽減措置

-

新築の住宅について、課税標準額から1,200万円が控除される

-

新築の住宅を建てる土地について、課税標準額が2分の1扱いとなり一定額が控除される

適用には床面積などの条件があります。

中古住宅の軽減措置

控除額は不動産の築年数により異なり、課税標準額から築年数ごとの控除額を引いた額に3%をかけて算出します。控除額は自治体によって異なります。 適用には、個人が自分で居住するために取得した住宅であることや床面積などの条件があります。

申告の届け出について

土地や家屋などの不動産を取得してから原則60日以内に、管轄の都道府県の税事務所で届け出を行います。「不動産取得税減額適用申告書」のほか「不動産取得税の納税通知書」などの書類を提出します。届け出の期日は、各都道府県によって異なる場合があります。

申告し忘れた場合

期限内に軽減措置の届け出を行わなかった場合、対象の不動産を取得してから5年以内であれば、還付請求の手続きをすることで、支払った税額との差額分の返還を受けることができます。

詳細やその他の軽減措置については、不動産の所在地の都道府県の公式ページをご確認ください。

手続きについて

手続きの流れは以下の通りです。

(1) 不動産の取得を都道府県に申告する

(2) 後日送付される納税通知書を用いて納付する

申告の際は、都道府県の税事務所に対して手続きします。一例として東京都の場合、提出する「不動産取得税申告書」の書式が、東京都主税局のページに掲載されています。

納付の際は、送付された納税通知書の案内に従って納付します。対応する支払い方法は都道府県により異なります。東京都の場合、東京都主税局の不動産取得税に関するページで説明されています。

詳細は都道府県によって異なるため、不動産の所在地の都道府県の公式ページをご確認ください。

確定申告について

不動産取得税は、確定申告の必要はありません。 ただし、住宅ローンを利用して不動産を取得し、所得税額からの控除を受ける場合は、確定申告が必要となります。

固定資産税について

所有する不動産に対して毎年課税される固定資産税と都市計画税については、固定資産税・都市計画税のページで説明しています。