2024年定額減税

税制の支援を受ける

その他

対象となる人

次のすべてに当てはまる方が定額減税の対象です。

- 納税者本人、同一生計配偶者、扶養親族

- 居住者(国内に住所を有する方、現在まで引き続き1年以上居所を有する方)

- 合計所得金額が1,805万円以下である方

給与収入のみの方の場合、給与収入が2,000万円以下である方

※給与収入が2,000万円を超える場合は、定額減税の対象外です。ただし、会社員など源泉徴収対象の方は、所得にかかわらず6月以降に一度減税され、年末調整もしくは確定申告で調整されます。

内容

目次

1. 定額減税とは

2. 給与所得者(会社員など)の場合

3. 年金受給者の場合

4. 個人事業主などの場合

5. 減税額の計算例(扶養親族1人や4人家族の例)

6. 同一生計配偶者・扶養親族について(子どもやパートなど)

7. 減税しきれない場合(調整給付)

1. 定額減税とは

2024年分の所得税・2024年度分の個人住民税について、定額による特別控除(定額減税)が実施されます。 1人あたり所得税3万円、住民税(所得割)1万円、合計4万円が定額で減税されます。(毎月4万円ではなく、1人あたり合計4万円) ※2025年以降は継続実施の予定はありません。

納税者と同一生計配偶者や扶養家族についても1人につき同額の減税を実施します。原則、手続きや申請は必要ありません。

所得税や住民税の詳細は、所得税のページや住民税のページをご確認ください。

住民税非課税世帯・低所得者世帯の場合

住民税非課税世帯や低所得者世帯(住民税均等割のみ課税される世帯)には、給付金が支給されます。給付金については、住民税非課税世帯・低所得者世帯に対する給付金のページをご確認ください。

2024年2月頃から市区町村ごとに順次給付が開始しています。詳細は、お住まいの市区町村のサイトをご確認ください。

※給付金の支給対象者が、就職などで所得が増えて定額減税の対象になった場合でも、給付金の返還を求めない予定です。

2. 給与所得者(会社員など)の場合

所得税

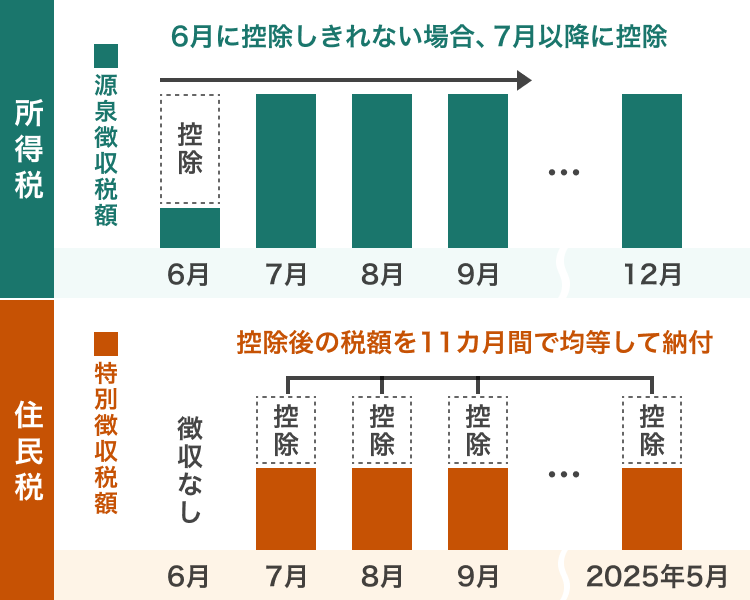

2024年6月の給与や賞与(ボーナス)の源泉徴収分から控除 6月分で控除しきれない場合は、7月以降に控除

※給与明細に所得税の減税額が明記されます。

住民税(特別徴収)

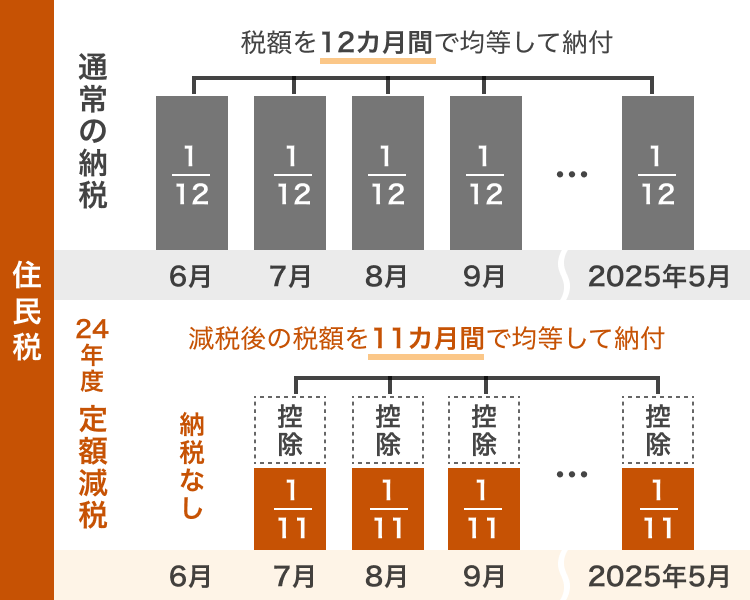

2024年度は、6月の納税は発生せず、減税分を引いた年間の税額を、2024年7月から2025年5月の11カ月間で均等した額を納税(100円未満の端数については7月にまとめて納税)

※2024年6月分の納税は、均等割・森林環境税も納税なし。定額減税により、減税対象の所得割額がゼロとなった場合は、均等割・森林環境税のみ7月分から納付します。

申請・手続き

定額減税を受けるための手続きは必要ありません。

ただし、所得税の減税について、扶養控除等申告書が未提出もしくは未記載の同一生計配偶者・扶養親族がいる場合は、会社に提出する必要があります。

2024年6月以後最初の給与などの支払日の前日までに提出された扶養控除等申告書に記載された扶養親族を加算対象としていますが、2024年に扶養親族の変更があった場合は、年末調整で控除されます。国税庁「所得税の定額減税のための申告フロー(給与所得者)」(PDF)

3. 年金受給者の場合

所得税

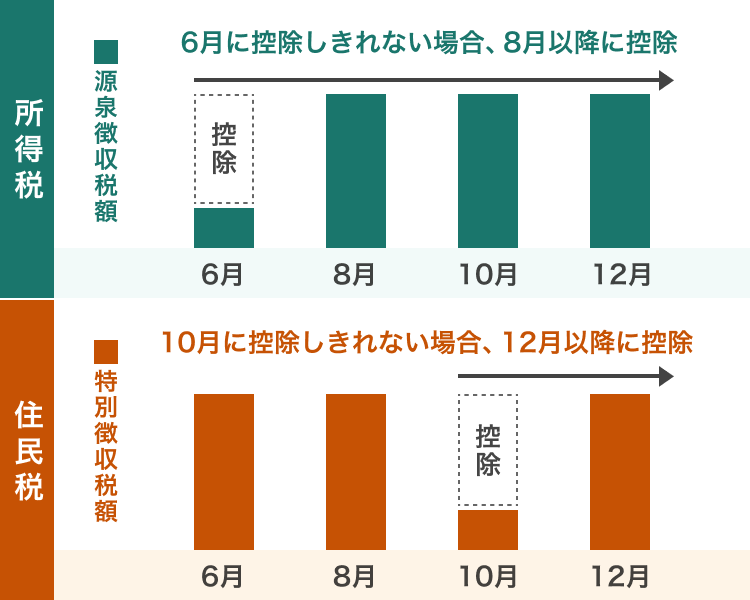

2024年6月支給の年金の源泉徴収分から控除 6月分で控除しきれない場合は、次の支給の8月以降に控除

住民税(特別徴収)

2024年10月納税分から控除 10月分で控除しきれない場合は、次の12月以降の納税時も控除

※定額減税により、減税対象の所得割額がゼロとなった場合は、均等割・森林環境税のみ納付します。

申請・手続き

定額減税を受けるための手続きは必要ありません。

ただし、2024年中に扶養親族の人数に変更があった場合は、確定申告を行う必要があります。日本年金機構に改めて扶養控除等申告書を提出する必要はありません。 日本年金機構「公的年金等からの定額減税に関するQ&A」(PDF)

4. 個人事業主などの場合

所得税

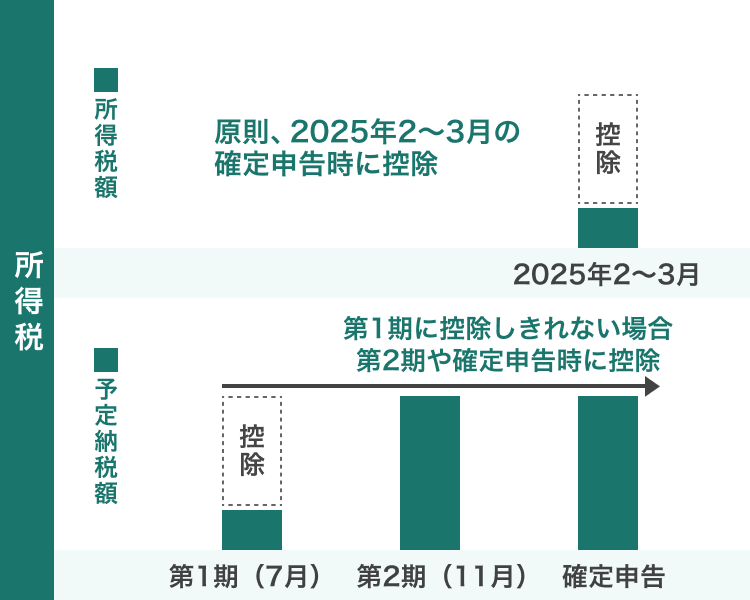

原則、2025年2~3月の確定申告時に控除

予定納税(※)の場合は、第1期(7月)の予定納税額から控除 第1期で控除しきれない場合は、第2期(11月)の予定納税額や確定申告時に控除

※予定納税の詳細は、国税庁「予定納税」をご確認ください。

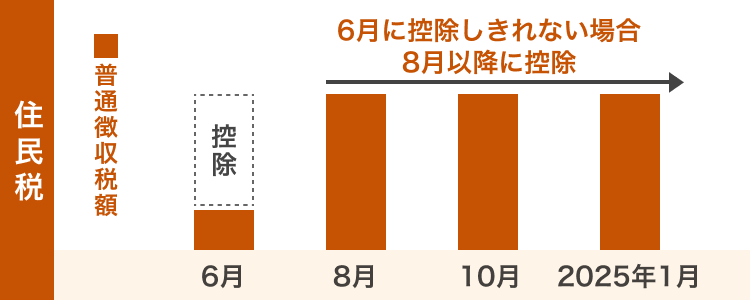

住民税(普通徴収)

2024年6月徴収分から控除 6月分で控除しきれない場合は、次の8月以降の納税時も控除

※定額減税により、減税対象の所得割額がゼロとなった場合は、均等割・森林環境税のみ納付します。

申請・手続き

所得税の減税について、予定納税で、同一生計配偶者や扶養親族の分の減税を受ける場合は、「予定納税額の減額申請書」にて申請を行う必要があります。 国税庁「予定納税における定額減税の取扱い」(PDF)

5. 減税額の計算例(扶養親族1人の場合、4人家族の場合)

扶養親族1人の場合

納税者本人分と扶養親族1人分を合わせて、減税額は合計8万円です。

- 所得税:3万円×2人分=6万円

- 住民税:1万円×2人分=2万円

4人家族の場合

納税者本人と同一生計配偶者と扶養親族2人を合わせて、減税額は合計16万円です。

- 所得税:3万円×4人分=12万円

- 住民税:1万円×4人分=4万円

6. 同一生計配偶者・扶養親族について(子どもやパートなど)

2024年の定額減税では、以下にあてはまる場合、同一生計配偶者・扶養親族として加算されます。

- 同一生計配偶者

納税者と生計を一にする配偶者で合計所得金額が48万円以下(給与などの収入が103万円以下)の方です。 - 扶養親族

納税者と生計を一にする配偶者以外の親族で、合計所得金額が48万円以下(給与などの収入が103万円以下)の方です。

※青色事業専従者(青色申告者の経営する事業に従事している配偶者や15歳以上の親族)などは除きます

パート・アルバイト

- 収入が103万円以下の場合

同一生計配偶者や扶養親族の対象です。扶養している方(納税者)の税額から控除されます。 - 収入が103万円を超える場合

同一生計配偶者や扶養親族の対象にはなりません。ただし、本人の税額から控除されます。

子ども

扶養親族の条件にあてはまる場合は、子どもも定額減税の対象です。なお、16歳未満の扶養親族も含まれます。 2024年(令和6年)に生まれた子どもの場合は、扶養親族の判定基準に伴い、所得税は控除の加算対象ですが、住民税は控除の加算対象外です。

扶養親族の判定

所得税

2024年(令和6年)12月31日時点の現況によって判定されます。 例えば、給与所得者の場合、2024年6月以後最初の給与などの支払日の前日までに提出された扶養控除等申告書に記載された扶養親族を加算対象としていますが、2024年に扶養親族の変更があった場合は、年末調整で控除されます。

住民税

2023年(令和5年)12月31日時点の現況によって判定されます。2024年に扶養親族の変更があった場合でも、定額減税は2023年12月31日時点の扶養親族の数で計算されます。

7. 減税しきれない場合(調整給付)

対象者と支給額

定額減税の対象者の中で、定額減税額が納税額を上回ると見込まれる方が対象です。 減税しきれない額を1万円単位で切り上げて給付金(調整給付)として支給します。

申請方法

2024年7月頃からお住まいの市区町村から確認書などが届きます。 給付金を受け取るためには、必要事項を記入し、本人確認書類や口座情報などを添付して提出する必要があります。

ただし、お住まいの市区町村によって、確認書などの送付時期や提出期限、提出方法(郵送やオンライン申請)など対応が異なります。通知はがきが送付され、手続きが不要な場合もあります。 詳細は、お住まいの市区町村にご確認ください。

支給額の計算例

4人家族の例

定額減税額は、所得税12万円(3万円×4人分)、住民税4万円(1万円×4人分)。 納税額は、例として、令和6年分推定所得税額2万7千円、令和6年度住民税額(所得割)3万9千円とした場合。

- 所得税の調整給付:120,000円-27,000円=93,000円(1)

- 住民税の調整給付:40,000円-39,000円=1,000円(2)

- 調整給付の合計額:(1)+(2)=94,000円

1万円単位で切り上げるため、この場合の調整給付の支給額は10万円です。